SWIFT MT760は、保証(Guarantee)やスタンバイ信用状(Standby Letter of Credit:SBLC)の発行を通知するためのメッセージです。輸出入や金融取引において、相手方が契約通りに履行しない場合に支払義務を果たす保証を提供する役割を担います。

SWIFT MT760の概要

MT760は、通常の信用状(LC)が「商品の引渡しと引き換えに支払う」仕組みであるのに対し、「万が一履行されなかった場合に支払う」という“保険的”な役割を持ちます。そのため、貿易取引だけでなく、不動産や建設契約など広範な分野で活用されています。特に、履行保証・支払保証・入札保証・前払保証など、さまざまな保証形態で利用されます。

SWIFT MT760の特徴

- 保証・SBLCの正式な発行を通知

発行銀行が保証やスタンバイ信用状を正式に開示するために利用されます。 - 受益者への支払保証

契約不履行が発生した場合、発行銀行は受益者に対して支払いを行う義務を負います。 - 法的効力を持つ

国際商取引において信頼性の高い金融保証手段として機能します。

発行銀行がSWIFTを通じてMT760を送信することで、受益者は発行内容を正式に確認できます。これにより、単なる口頭や契約書上の約束ではなく、国際金融システムを通じた「強制力ある保証」が成立します。この信頼性が、国際取引におけるMT760の重要性を高めています。

SWIFT MT760が使用されるケース

- 履行保証(Performance Guarantee)

- 入札保証(Bid Bond)

- 前払保証(Advance Payment Guarantee)

- 支払保証(Payment Guarantee)

保証の種類ごとに、カバーするリスクや適用される契約が異なります。たとえば、建設工事での履行保証、政府調達での入札保証、輸出入契約での前払保証などです。これらは取引の信頼性を高め、企業が安心して国際ビジネスを進めるための不可欠な仕組みといえます。

SWIFT MT760のメリット・デメリット・留意点

メリット

- 国際取引における信用力向上

- 契約不履行リスクの軽減

- 信用格付けや与信判断に有利に働く

デメリット

- 発行銀行の与信審査が必要

- 手数料や保証料が高額になる場合がある

- 要件次第では資金拘束につながることも

留意点

- 保証内容・条件を明確化しないと、請求トラブルにつながる

- SBLCと通常の信用状(LC)の違いを理解しておく必要がある

- 有効期限・保証範囲の設定に注意が必要

補足説明

MT760は強力な信用補完ツールですが、その一方でコストや条件の厳格さも伴います。実務では、発行銀行との交渉や契約条項の確認が不可欠です。特に、保証の適用条件が曖昧だと、受益者と発行銀行の間で支払を巡る紛争が発生するリスクがあるため、細部まで詰めておくことが大切です。

L/C(信用状)とSBLC(スタンバイ信用状)の比較

L/C(信用状)は「通常の決済手段」として機能し、国際貿易の基本形です。対してSBLC(スタンバイ信用状/MT760)は「非常時の保証」として発動し、日常的に支払いが行われるものではなく、担保や保証の性格を持ちます。この違いを理解していないと、契約条件に応じた適切な金融商品を選べず、リスク管理に不備が生じる恐れがあります。

| 項目 | 通常の信用状(LC) | スタンバイ信用状(SBLC / MT760) |

|---|---|---|

| 目的 | 輸出者への代金支払いを確実にする | 契約不履行時の補償(担保的な役割) |

| 性質 | 「支払いのための決済手段」 | 「保証のための保険的手段」 |

| 支払条件 | 書類(船荷証券やインボイスなど)を提示すれば支払い | 契約不履行を証明する書類を提示すれば支払い |

| 使用場面 | 通常の輸出入取引、商品の引渡しと代金支払い | 建設工事、入札、前払金保証、長期契約の履行保証など |

| 国際規則 | UCP600(信用状統一規則)が一般的 | ISP98(スタンバイ信用状規則)が一般的(UCP600の場合もあり) |

| 銀行の役割 | 書類を審査し、条件一致なら支払う | 契約不履行を理由とした請求に応じて支払う |

| 請求の発動 | 通常の取引の流れで発動(決済手段) | 例外的に発動(バックアップ保証) |

| 主な利用者 | 輸出者・輸入者 | 建設業者、政府機関、商社、大口契約の当事者 |

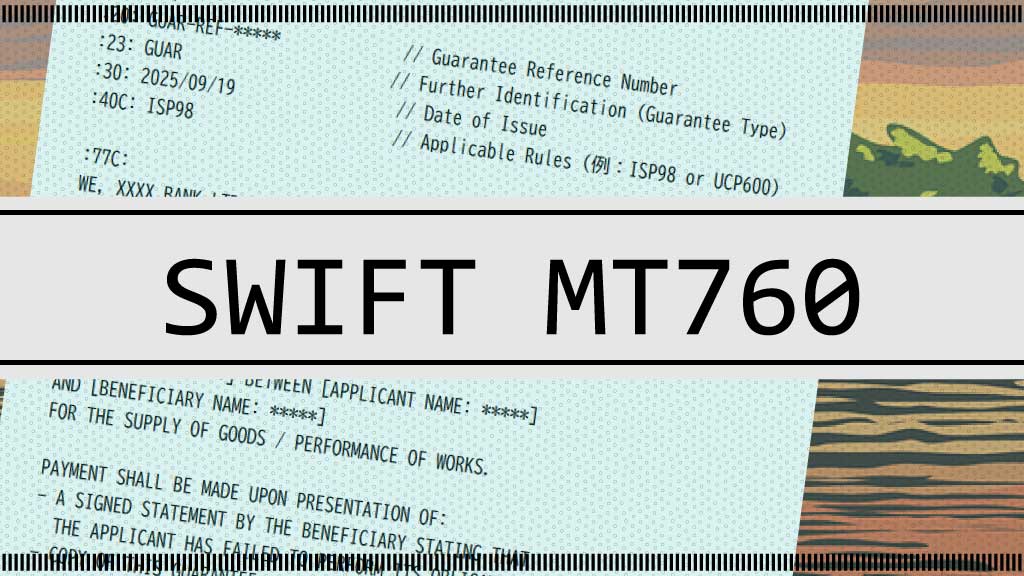

SWIFT MT760のテンプレート

{1:F01XXXXJPJTAXXX0000000000} // Basic Header

{2:I760XXXXUS33XXXXN} // Application Header (MT760)

{3:{108:REF123456}} // User Reference

:27: 1/1

:20: GUAR-REF-***** // Guarantee Reference Number

:23: GUAR // Further Identification (Guarantee Type)

:30: 2025/09/19 // Date of Issue

:40C: ISP98 // Applicable Rules (例:ISP98 or UCP600)

:77C:

WE, XXXX BANK LTD, LOCATED AT *****,

HEREBY ISSUE OUR IRREVOCABLE STANDBY LETTER OF CREDIT / GUARANTEE

IN FAVOUR OF [BENEFICIARY NAME: *****]

FOR AN AMOUNT NOT EXCEEDING USD *****.

THIS GUARANTEE RELATES TO THE CONTRACT

DATED [DATE: *****] BETWEEN [APPLICANT NAME: *****]

AND [BENEFICIARY NAME: *****]

FOR THE SUPPLY OF GOODS / PERFORMANCE OF WORKS.

PAYMENT SHALL BE MADE UPON PRESENTATION OF:

- A SIGNED STATEMENT BY THE BENEFICIARY STATING THAT

THE APPLICANT HAS FAILED TO PERFORM ITS OBLIGATIONS UNDER THE CONTRACT.

- COPY OF THIS GUARANTEE.

THIS GUARANTEE IS VALID UNTIL [EXPIRY DATE: *****].

ANY DEMAND UNDER THIS GUARANTEE MUST BE PRESENTED TO US

AT OUR COUNTERS ON OR BEFORE THE ABOVE EXPIRY DATE.

:72:/ACC/ CONTACT PERSON: ***** TEL: +XXX-XXXX-XXXX各リファレンス番号には以下のような目的があります。

- {1:}〜{3:} はSWIFTのヘッダー部分で、送信銀行・受信銀行・リファレンス番号を示します。

- :20: トランザクションリファレンス番号。

- :40C: 適用ルールは ISP98 が一般的(UCP600が指定される場合もあります)。

- :77C: 保証文面の本体。金額・契約番号・当事者名・有効期限などが記載されます。

- :72: 発行銀行と受益者のやり取りに関する補足。連絡先などは実務上重要です。

SWIFT MT760のまとめ

MT760は、国際取引におけるリスクヘッジの重要な手段です。特にスタンバイ信用状(SBLC)は「支払保証」として利用されるケースが多く、LCと並ぶ主要な信用供与手段となっています。利用にあたってはメリットとデメリットを理解し、契約条件を慎重に整えることが求められます。

グローバル化が進む現代では、信用リスク管理の重要性が高まっています。その中で、MT760は「信頼の裏付け」として機能し、企業間取引の円滑化を支えています。正しく理解し適切に運用することで、取引の安定性と信頼性を大きく向上させることができるでしょう。